Выездная проверка – всегда испытание для бухгалтерии. По сути, именно их работу рассматривают под лупой контролеры из ИФНС. А за итоги придется держать ответ и перед налоговой, и перед собственным руководством. Как всегда, в таком деле есть масса правил и нюансов, о которых нужно знать. Итак, как же проходит выездная проверка налоговой? (Условимся далее использовать сокращение ВП для обозначения выездной проверки)

Полномочия инспекторов при ВП

При ВП сотрудникам ФНС даны самые обширные полномочия – им доступны практически все возможные контрольные мероприятия.

В 2021 году мероприятия, требующие личного контакта проверяющих с налогоплательщиком, свидетелями и иными лицами, должны проводиться исходя из санитарно-эпидемиологической обстановки в субъекте РФ с учетом решений его руководства. При этом следует соблюдать правила использования СИЗ, установленные в регионе (Приказ ФНС России от 09.07.2020 N БС-7-2/437@).

Место проведения проверки

По общему правилу проверка потому и называется выездной, что инспектора выезжают из инспекции к налогоплательщику. Обычно выезжают в офис или иное помещение, подходящее для проведения контрольных мероприятий.

Бывают случаи, когда проверяемое лицо не может выделить место для пребывания проверяющих (например, нет как такового офиса, а фактическим и юридическим адресом выступает домашний адрес). В таких случаях налогоплательщик может просить провести проверку в ИФНС (п. 1 ст. 89, п. 1 ст. 89.1 НК РФ).

При этом проверяемому лицу следует помнить, что все, что запросят у него налоговики, ему придется самому доставлять в ИФНС. Любой, кто сталкивался с такой ситуацией, скажет, что она очень трудозатратная, а выгода для плательщика тут весьма сомнительная.

Все, что доставляется в налоговую, надо как минимум пронумеровать и внести в опись. Иначе доказать, что требуемые документы были сданы, потом будет невозможно. А в налоговой работают обычные люди, которые запросто могут что-то потерять, положить не туда и тому подобное.

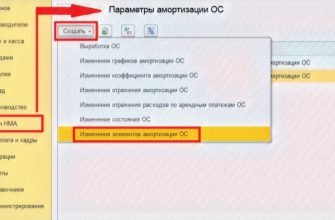

Помимо документов, представляемых в «физическом» виде, потребуется решать вопрос с предоставлением регистров учета, которые ведутся электронно. Например, в 1С.

В общем, проблем с тем, чтобы сделать выездную проверку не выездной на практике бывает много.

Алгоритм выездной проверки со стороны проверяемого лица

Распишем в общих чертах ход ВП глазами налогоплательщика.

- Получено решение. На этом этапе лицу, получившему предписание, необходимо проанализировать его на предмет соответствия правилам проведения ВП. Например, не превышен ли период проверки или максимально возможное количество ВП в текущем году.

Налоговики не обязаны предупреждать о том, что намечается выездная проверка. И, обычно, этого не делают. Доступ ко всему, что нужно для контрольных процедур, у них формально есть с момента предъявления решения о проверке.

Поэтому о какой-то особой подготовке налогоплательщиком к началу проверки речь, обычно, не идет.

Можно только рекомендовать бухгалтерам быть готовыми к такому ходу событий всегда.

- Проведение контрольных мероприятий. О том, что могут делать налоговики, мы рассказали в начале этой статьи. В задачу налогоплательщика входит только содействие в разумных пределах. Чтобы не провоцировать продление проверки и ужесточение контроля. Также уместным будет отслеживание срока хода контрольных мероприятий. Поскольку срок этот тоже ограничен определенными рамками, которые не всегда соблюдаются со стороны налоговой.

Особо упомянем о «договоренностях». Не секрет, что на практике в ходе проверки иногда происходят нетипичные события.

Например, пришедшие на проверку инспектора предлагают налогоплательщику самому «сдать» какие-то косяки на определенную сумму доначислений. В качестве ответной меры обещают особо не досаждать с контрольными мероприятиями и изучить только то, что предоставит сам налогоплательщик.

Нетипичный бухгалтер рекомендует никогда не идти на такие соглашения. По той причине, что они противоправные изначально и могут привести к гораздо большим проблемам, чем результаты нормально проведенной проверки.

- Предоставление документов. Собственно, этот шаг может совмещаться с пунктом 2. Но, ввиду важных нюансов, рассмотрим его отдельно.

Инспектора теоретически могут просить любые документы. Никакого перечня того, что можно запрашивать, в налоговом законодательстве нет. Однако есть одно правило: документация должна относиться к тем налогам и периодам, которые проверяют. Если это правило не соблюдается – можно мотивированно отказаться что-то предоставлять.

Хотя, на практике провести разграничения довольно сложно. Например, если в ходе проверки по НДС требуют данные по расчетам с сотрудниками. В ответ на претензии проверяемого лица, инспектора могут заявить, что хотят посмотреть операции с персоналом, которые могут облагаться НДС (например, реализация персоналу собственной продукции или товаров).

Поэтому эксперты Нетипичного бухгалтера советуют спорить с налоговиками только в крайних случаях, когда выход ими за рамки полномочий очевиден. В остальных можно предоставить документацию. Все равно, если проверка идет, например, только по НДС, то и акт смогут написать только по НДС. Добавить в него страховые взносы, если они не поименованы в решении как проверяемые, не получится.

- Окончание контрольных мероприятий у проверяемого лица. В последний день пребывания у налогоплательщика инспектора составляют справку об окончании проверки. При этом весь процесс еще не окончен, поскольку по итогам всех мероприятий должен быть составлен акт.

Окончание проверки

После завершения контрольных процедур у проверяемого лица и оформления справки налоговикам дано 2 месяца на то, чтобы систематизировать результаты, составить акт ВП и вручить его тому, кого проверяли.

Но и на этом еще не все. Если проверяемое лицо не согласно с тем, что отразили в акте налоговики, то в течение 1 месяца оно может подать возражения. Подаются они в ту же ИФНС, чьи сотрудники вели проверку.

После рассмотрения возражений или истечения срока, в течение которого их можно предоставить, начинается этап принятия решения по ВП. Для этого ИФНС нужно рассмотреть все материалы (с участием проверяемого лица) и после этого решить: привлекать ли лицо к ответственности и к какой?

В 2021 году действуют правила, введенные по поручению Председателя Правительства РФ Приказом ФНС России от 20.03.2020 N ЕД-7-2/181@. Во исполнение их налоговая служба ограничила контакты сотрудников инспекций с налогоплательщиками, их представителями, иными лицами.

В связи с этим, участвовать в рассмотрении материалов проверки налогоплательщик (его представитель) может только через ТКС или каналы видео-конференц-связи. Для этого надо представить в инспекцию по ТКС заявление об обеспечении такого участия и копии документов, удостоверяющих личность и подтверждающих полномочия участников (п. 3 Приказа ФНС России от 20.03.2020 N ЕД-7-2/181@).

На рассмотрение материалов проверяемое лицо приглашают. Отметим, что пассивно слушать еще раз то, что написали в акте, не нужно. Налогоплательщик может принимать активное участие: приводить доводы в свою защиту, представить дополнительные документы и другие доказательства, заявить ходатайство о снижении штрафа (п. п. 2, 4 ст. 101 НК РФ).

Итоговое решение принимает начальник ИФНС или его зам после процедуры рассмотрения результатов ВП.

Срок на рассмотрение и вынесение решения — 10 рабочих дней со дня истечения срока на подачу возражений по акту ВП.

Руководство ИФНС может назначить дополнительные контрольные мероприятия если решит, что материалов в деле недостаточно и нельзя сделать окончательный вывод, есть нарушения налогового законодательства или нет.

В этом случае срок рассмотрения материалов проверки продляют, а решение принимают уже после завершения новых проверочных процедур. Оформляются они дополнениями к первоначальному акту и по ним тоже есть право предоставить возражения (п. п. 1, 6 — 6.2 ст. 101 НК РФ).

Продлить рассмотрение материалов могут и по другим причинам.

И только после того, как все мероприятия, включая дополнительные, выполнены, возражения и материалы рассмотрены, руководство ФНС выносит решение. Если решено, что нарушение есть, будут наложены штрафные санкции. Далее проверяемое лицо может или исполнить решение (уплатить штрафы) или использовать другие возможности для изменения ситуации (например, обратиться в суд).

Если же придут к выводу, что нарушений нет – на этом история с ВП для налогоплательщика заканчивается.

Налоговый орган после вынесения решения может принять обеспечительные меры, если у него есть обоснованные подозрения, что налогоплательщик не исполнит это решение (п. 10 ст. 101 НК РФ).

Решение о привлечении к ответственности по результатам ВП в 2021 году составляют по форме, которая приведена в Приложении N 36 к Приказу ФНС России от 07.11.2018 N ММВ-7-2/628@.

В нем указывают всю ту информацию, которая предусмотрена формой, в том числе:

- размер выявленной недоимки,

- пени,

- штрафы.

Решение об отказе в привлечении к ответственности составляют по форме, которая приведена в Приложении N 37 к Приказу ФНС России от 07.11.2018 N ММВ-7-2/628@.

В нем указывают все то же, что и в решении о привлечении к ответственности, только в резолютивной части вместо решения привлечь к ответственности будет решение отказать в привлечении и основания для этого. Информации о штрафных санкциях, соответственно, тоже не будет.

Автор материала:

Оксана Лим