Налог на прибыль организаций продолжает оставаться одним из основных налогов, пополняющих федеральный и региональный бюджеты. Его платит крупный и существенная часть среднего бизнеса, а также небольшие предприятия, которые, в силу каких-либо причин, не могут применять специальные налоговые режимы. Сегодня поговорим о важном вопросе – кто не может применять спецрежимы и, следовательно, обязан уплачивать налог на прибыль.

Кто обязан быть на ОСН и платить налог на прибыль

Кому в 2021 году придется рассчитывать и платить налог на прибыль, разберем методом от противного. Расскажем, какие юрлица не могут переходить на спецрежимы, освобождающие от уплаты налога с прибыли.

Напомним, ИП на ОСН вместо налога на прибыль уплачивают налог на доходы физлиц. Поэтому речь дальше пойдет только об организациях.

Вариантов спецрежимов для «юриков» в 2021 году всего два: УСН и ЕСХН. Если их применение невозможно – компания оказывается на ОСН и является плательщиком налога на прибыль.

Кто не может перейти на УСН в 2021 году

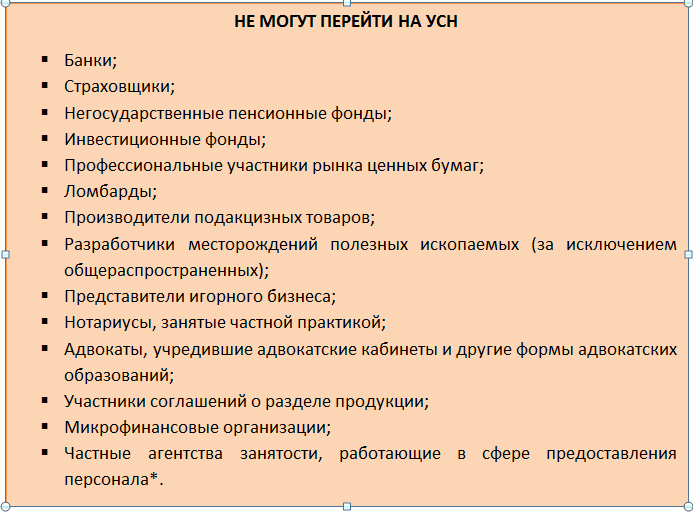

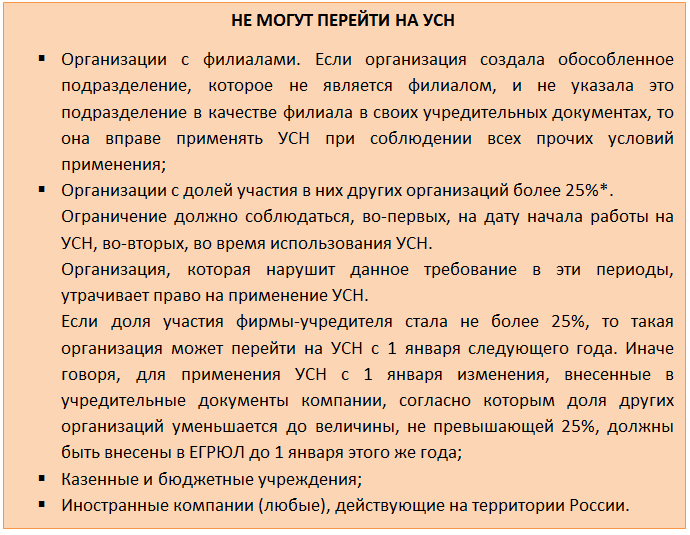

Кроме обязательного выполнения условий по величине доходов, основных средств и сотрудников, для потенциальных упрощенцев в 2021 году существует еще целый ряд ограничений.

По видам деятельности

* Под предоставлением следует понимать ситуацию, когда агентство само заключает трудовые договора с сотрудниками, а потом направляет их на работу к третьим лицам (так называемый аутстаффинг). Если агентство занято только подбором кандидатур в сотрудники для других компаний и трудовые договора заключаются кандидатами с этими другими компаниями – право на УСН у такого агентства сохраняется.

По организационно-юридическим критериям

* О том, на какие организации не распространяется данное ограничение, мы рассказали тут.

Кто не может применять ЕСХН вместо УСН

Единый сельхозналог, как следует из его названия, доступен к применению в определенных сферах. Это:

- животноводство;

- растениеводство;

- сельское хозяйство;

- лесное хозяйство.

Доля такой деятельности в общем объеме продукции фирмы должна составлять не менее 70%.

Помимо ограничения сферы применения, есть еще несколько условий, чтобы компания могла перейти на ЕСХН:

- Соблюдение специфических ограничений для конкретного вида деятельности. Например, у рыбохозяйства должны иметься в распоряжении суда (собственные или взятые в аренду);

- Плательщик ЕСХН должен быть задействован в производстве обрабатываемой и реализуемой им сельхозпродукции. Иными словами: если компания выращивает вишню, делает из нее компот или варенье и потом продает – она может применять ЕСХН. Если же эти ягоды компания закупает у других производителей – ЕСХН применять нельзя, даже если далее все происходит так же;

- Кроме того, даже если вышеперечисленные условия соблюдаются, не могут применять ЕСХН производители подакцизной продукции (например, алкогольных напитков, табака и табачных изделий), казенные и бюджетные учреждения, плательщики налога на азартные игры.

Налоговое агентирование по налогу на прибыль

Еще одной ситуацией, когда зарегистрированному в РФ налогоплательщику придется разбираться с расчетом и уплатой налога на прибыль, является налоговое агентирование.

Чтобы стать налоговым агентом по налогу на прибыль российской компании или иностранному лицу, имеющему в России представительство, достаточно:

- Заплатить дивиденды (как российской организации, так и иностранной);

- Выплатить проценты (купоны) по государственным (муниципальным) ценным бумагам (на тех же условиях, что и в предыдущем пункте);

- Выплатить иные доходы иностранному юрлицу, не имеющему представительства в РФ, или доходы в пользу иностранца, которые не связаны с его представительством в РФ. Подробное описание таких доходов приведено в п. 1 ст. 309 НК РФ.

Обязанности налогового агента по налогу на прибыль не зависят от того, является компания плательщиком «обычной» версии этого налога или нет.

Налоговым агентом по прибыли могут стать и те, кто находится на УСН или ЕСХН, и те, кто по обычной деятельности применяет ставку налога 0%.

Если обязанность по налоговому агентированию возникла – нужно рассчитать налог, удержать его сумму из платежа контрагенту и перечислить в российский бюджет.

Если по каким-то объективным причинам сделать это невозможно, о каждом таком случае нужно уведомлять ИФНС.

Не исполнять обязанности агента по прибыли можно только в нескольких случаях:

- есть подтверждение от иностранца, что выплачиваемый ему доход относится к постоянному представительству в РФ (например, уведомление об этом);

- доход связан с выполнением действующего соглашения о разделе продукции;

- выплата не должна облагаться налогом по условиям международного соглашения (договора);

- по выплачиваемому доходу законодательством РФ предусмотрена налоговая ставка 0%.

Подводим итоги

Если юрлицо, зарегистрированное в РФ в качестве налогоплательщика, не может применять по своей деятельности специальные налоговые режимы – оно становится плательщиком налога на прибыль.

Обязанность исчислять и платить налог на прибыль может возникнуть и на спецрежиме, если в процессе деятельности возникли условия для налогового агентирования.

Автор материала:

Оксана Лим